天风策略:何时炒主题?何时看报表?

摘要

核心结论:

1、TMT成交额占比大幅提升,进入情绪高潮

我们用板块的成交额占全部A股的比重来衡量板块的拥挤程度。近期不管是TMT大类板块整体,还是主要细分方向,均出现了成交额占比快速上行到高位的情况。经验上,当成交额突破中枢达到高位,可能会有短期的高潮(一两周左右),此后就表现出对利好钝化,对利空敏感。

因此,从短期的角度来看,TMT板块在交易过热后性价比正在下降,短期进一步上涨的话可能需要更超预期的事件催化和基本面预期的改善,因此不建议追涨,更多关注一些补涨品种和扩散品种。如果产业趋势能够得到验证,后续成交占比中枢也会随之提升,模型对此也将有更高的容忍度。

2、4月中旬左右密集披露一季报,叠加TMT消化较高的成交占比,业绩和报表的作用会明显提升

由于经济数据和A股财报数据披露节奏影响,市场在年内不同阶段,往往会呈现出不同的策略风格:一季度行情多由政策面与流动性驱动;4月之后景气投资有效性提升;四季度则表现为先“炒当下”后“炒预期”。

在四季度和一季度看似“混乱”、快速轮动的行情中,【PB】或【PB分位数】指引性提升。如果板块处在低PB分位数,表明此时股价对未来预期不高,这时候一旦出现政策端或者产业端的催化,即使不能马上看到业绩,也非常容易走出一轮行情。去年四季度以来的大安全板块、中特估、数字经济主题都符合这一规律。

展望后续,由于TMT板块短期交易拥挤度抬升过快、且4月财报季在即,纯粹超预期的主题行情可能暂告一段落,年报一季报的指引性将明显提升。

3、中美共振去库的宏观环境下,总量关联度弱 产业预期强的TMT板块可能贯穿全年,今年会是主题投资比较好的年份

当前国内正处在由主动去库阶段逐步过渡到被动去库的复苏前期;但由于海外周期仍处在绝对高位,消化有待时日,本轮复苏交易的前半段大概率会受到海外周期的削弱(类似13年、19年)。过去几轮复苏经验表明,如果是共振去库的弱复苏,指数层面在预期交易之后往往陷入震荡,同时白酒、互联网、券商等总量相关板块的空间也会受到限制。

但由于流动性环境不差、且市场逐步走出最悲观的宏观情绪,因此弱复苏环境下市场的挣钱效应并不差,结构上则指向与总量关联不高、景气相对独立、产业空间较大、估值弹性高的主题赛道。

因此从全年角度来说,我们认为今年会是比较好的主题投资年份,其中与总量关联度不高,且兼具技术突破、产业趋势、政策支撑预期的TMT板块机会可能贯穿全年。除了AI、数字经济相关主题以外,其他一些渗透率仍在低位的技术方向也值得关注。

01 TMT成交额占比大幅提升,进入情绪高潮

我们用板块的成交额占全部A股的比重来衡量板块的拥挤程度。拥挤度指标反映的是板块短期的交易预期,衡量的是板块的性价比高低:

当板块的成交额占比在达到阶段性高点后,往往对利好钝化,对利空敏感,性价比大幅下降,后续对基本面、流动性的验证以及事件影响往往决定板块是转入震荡还是调整消化。

当板块拥挤度到达低位后,只能代表板块性价比较高,后续是否上涨需要事件或者业绩催化,从而改善基本面预期。

从时间层面来看,成交额占比是短期有效指标,与最近1-2年内的位置相比较为有意义。由于A股在中期层面可能会出现风格的轮动与赛道的变迁,因此成交额占比的波动中枢在中期层面也会发生变化:比如光伏板块在21年赛道化之后,成交额占比波动中枢由1%-2.5%的区间上升至3%-7%之间(图1);白酒板块则相反,其成交额占比在21年核心资产泡沫阶段性破裂之后出现了下移(图2)。

回到当前来看,不管是TMT大类板块整体,还是主要细分方向,均出现了成交额占比快速上行到高位的情况(图3)。因此,从短期的角度来看,目前TMT板块性价比下降,短期进一步上涨的话可能需要更超预期的事件催化和基本面预期的改善,因此不建议追涨。而性价比下降之后是转入震荡还是调整消化,可能还是要等待后续产业层面催化验证与基本面预期验证。如果产业趋势能够得到验证,后续成交占比中枢也会随之提升,模型对此也将有更高的容忍度

02

4月中旬左右密集披露一季报,叠加TMT消化较高的成交占比,业绩和报表的作用会明显提升

由于经济数据和A股财报数据披露节奏影响,市场在年内不同阶段,往往会呈现出不同的策略风格,具体而言:

一季度行情多由政策面与流动性驱动:1月中下旬年报业绩预告有条件披露之后,随即进入较长的一段财报业绩和宏观数据真空期。但这段时间往往是流动性和政策面相对友好的时期,且在年报披露之后,成长板块往往得以“轻装上阵”、演绎“利空出尽是利好”的逻辑,因此市场风格常表现为偏小盘、偏主题、偏概念。 但Q1并非一个行情很流畅的季度,主题板块持续性也不强,板块轮动较快,因此投资者容易感到“混乱”、应接不暇。

4月之后景气投资有效性提升,一季报窗口期是“分水岭”:一季度这种比较“混乱”且不持续的行情一般终结于4月份的财报季,我们称之为“四月决断”或“一季报分水岭”。将月度涨跌幅与对应的季报增速做相关系数分析,根据我们的统计结果,单月涨幅与季度增速相关度最高的月份为:4月>;7月>;10月>;8月>;6月; 相关度最低的月份为:11月<;9月<;2月<;5月<;1月(图4)。且各个财报窗口对比而言,一季报的参考价值最强,即使到了7-8月份仍表现出一定正相关性。Q1业绩很大程度上决定之后1-2个季度涨跌幅,因此4月中→10月中这个窗口,景气投资往往占据主导。

四季度先“炒当下”后“炒预期”:10月是三季报披露季,延续了二三季度的业绩驱动行情。过了三季报披露季之后,市场对当年的业绩增速关注度明显降低,而对下一年的景气度判断也未能形成较一致的预期,因此市场又进入了相对“混乱”的状态,甚至也会表现出一定的避险情绪。

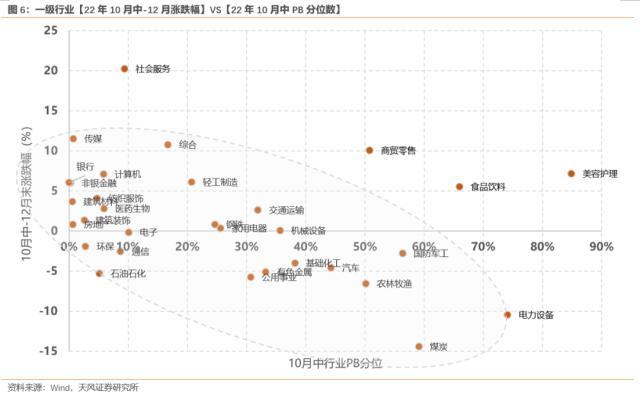

值得一提的是,四季度和一季度行情的超预期行情看似“混乱”,但也有一些规律可循。由于没有当期财报数据验证,市场需要一些其他的“锚”。根据我们的统计结果,在各主要财务指标中,【PB】或【PB分位数】是最强的互补指标,在Q1/Q4增速有效性变弱的时候,对市场有较好的指引意义(图5)。 逻辑上,由于这一阶段市场主要在超预期(Q4开始交易第二年预期,Q1开始交易全年的产业趋势),而PB分位数一定程度上能够代表当前的预期位置。如果板块处在低PB分位数,表明此时股价对未来预期不高,这时候一旦出现政策端或者产业端的催化,即使不能马上看到业绩,也非常容易走出一轮行情。

回顾去年四季度以来表现比较好的主题,无论是去年四季度的大安全板块(信创等),还是今年初的中特估、数字经济主题,都是在催化出现前市场预期并不高、PB处在低位的板块。按一级行业来分:

去年10月中至年底的行情中(图6),除了防疫政策调整带来的疫情受损板块修复行情以外,其他行业涨跌幅基本与当时的PB分位负相关;

今年1月至今的行情中(图7),领涨的TMT都是处在2010年以来的低PB分位上(传媒5.6%、通信7.4%、电子7.9%、计算机12.1%),因此在AI技术突破和数字经济政策支持的驱动下迅速拉涨(即使暂时没有财报和产业数据可以验证趋势)。

展望后续,由于TMT板块短期交易拥挤度抬升过快、且4月财报季在即,纯粹超预期的主题行情可能暂告一段落,年报一季报的指引性将明显提升。

03

中美共振去库的宏观环境下,总量关联度弱 产业预期强的TMT板块可能贯穿全年

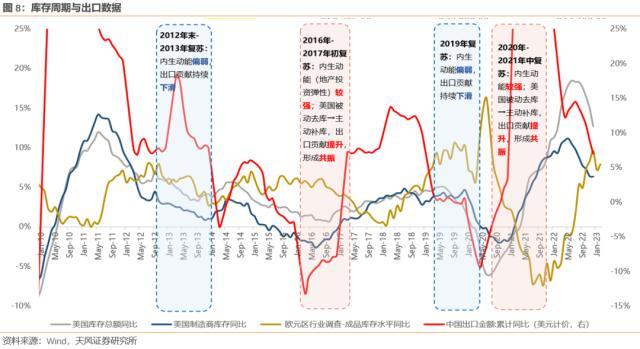

从过去几轮复苏经验来看(图8):

如果国内开启复苏,同时美国处在主动补库阶段,则会通过出口端增强国内复苏强度,典 型如16年-17年初、20年-21年中。

如果国内开启复苏,但同时美国处在主动去库阶段,则会通过出口端回落来削弱国内复苏强度,典型如13年、19年。

截止22年12月数据,中国工业企业库存与主营业务收入同比数据分别处在近十年的70.6%和39.4%分位;美国总库存和总销售同比数据分别处在近十年的92.4%和77.3%分位。我们判断国内正处在由主动去库阶段逐步过渡到被动去库的复苏前期;但由于海外周期仍处在绝对高位,消化有待时日,本轮复苏交易的前半段大概率会受到海外周期的削弱(出口端的负面影响已经从22年下半年开始逐步体现)。

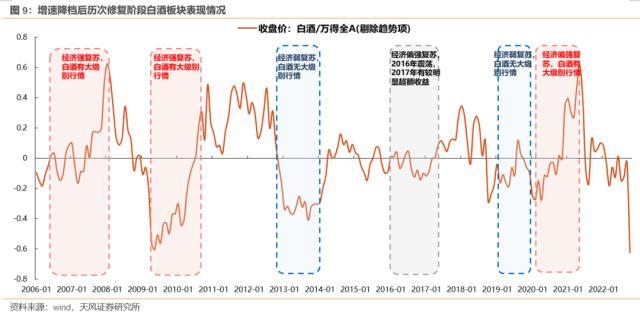

复苏的强弱主要决定总量相关板块的走势。 如果是中美周期共振的强复苏,市场更易看到指数级别的普涨,同时白酒、互联网、券商等总量相关板块更易取得超额收益;如果复苏受到海外周期的削弱,指数层面在预期交易之后往往陷入震荡,同时总量相关板块的空间也会受到限制(图9)。

需要说明的是,虽然在中美共振去库环境下,指数层面比较平淡,但由于流动性环境不差、且市场逐步走出最悲观的宏观情绪,因此挣钱效应往往不差。总量复苏力度不高 市场风险偏好回升,最终在结构上就更容易指向与总量关联不高、景气相对独立、产业空间较大、估值弹性高的主题赛道。以13年和19年为例,混合偏股类基金在市场震荡分化调整阶段(2013年2-12月、2019年4-12月)的回报,都明显跑赢大盘指数(图10)。13年主题比较集中于TMT、偏小盘,行业间估值分化程度不断加大;19年主题偏消费和制造、偏龙头、同时跨行业特征更显著(贯穿产业链上下游)——虽然方向不同,但都指向当时产业和政策预期较高的领域(13年智能手机、19年新能源和半导体)。

因此从全年角度来说,我们认为今年会是比较好的主题投资年份,其中与总量关联度不高,且兼具技术突破、产业趋势、政策支撑预期的TMT板块机会可能贯穿全年。除了AI、数字经济相关主题以外,其他一些渗透率仍在低位的技术方向也值得关注(图11)。

风险提示:

本文源自券商研报精选

内容来源:金融界